Immobilier

Immobilier logistique : les Hauts-de-France au sommet

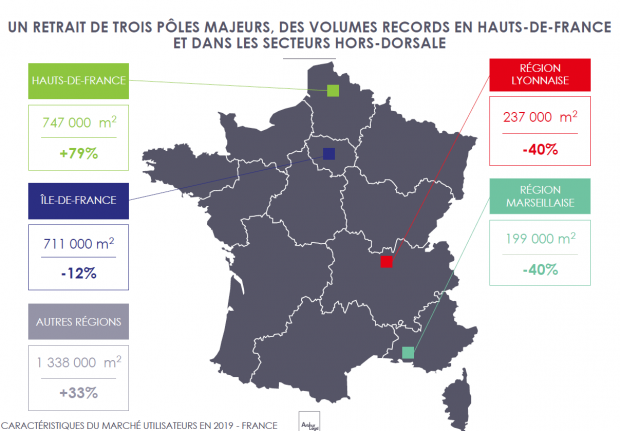

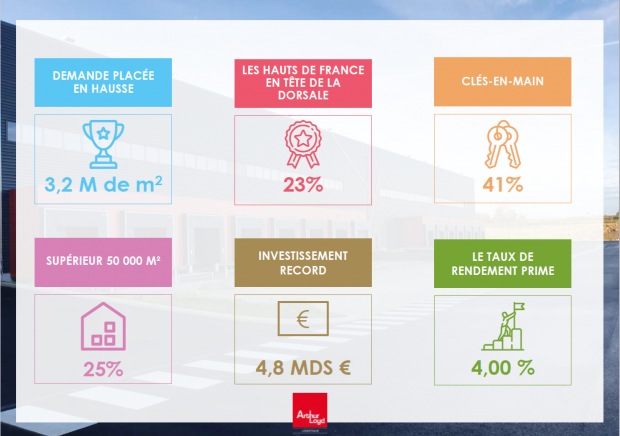

Deuxième meilleur exercice de la décennie pour l’immobilier logistique français avec 3,2 millions de m² commercialisés. L'année 2019 voit la demande placée évoluer de manière inédite dans les Hauts de France et les pôles extérieurs à la dorsale, mais montre un repli sur les marchés principaux que sont l'Île-de-France ainsi que les régions lyonnaise et marseillaise.

©

Voxlog | Didier Terrier, directeur général d’Arthur Loyd Logistique

« Pour la première fois, l’Ile-de-France perd sa position de leader dans la dorsale, remplacée par les Hauts-de-France », observe Louis-Marie Masfayon, chargé d’études chez Arthur Loyd Logistique, à l'heure où la société spécialisée dans le conseil en immobilier logistique dresse le bilan 2019 du marché dans l’Hexagone. De bons résultats donc, dans la lignée d’un secteur particulièrement dynamique depuis 2015. Et même si les chiffres ne se situent pas au niveau record de 2017, l’année 2019 se présente ainsi comme le deuxième meilleur exercice de la décennie avec 3 323 000 m² placés en 2019, « l’essentiel se concentrant sur les Hauts-de-France » (+79%) tandis que les trois pôles traditionnels de la dorsale sont en baisse : -12 % pour l’Île-de-France, -40 % pour la région lyonnaise et -40 % également pour la région marseillaise, amenant cet axe Nord/Sud à concentrer 59 % de parts de marché en 2019 contre 66 % en 2018. Autre fait notable, les secteurs hors dorsale enregistrent de leur côté une hausse de 33 % avec une demande placée d’1 338 000 m², poursuivant une progression entamée depuis cinq ans. À ce titre, sur les 12 transactions XXL enregistrées en 2019, 10 se trouvent dans les pôles secondaires et Hauts-de-France. Les acteurs à l’origine de cette demande placée ? Les chargeurs en majorité (58 %) qui effectuent leur retour « comme en 2011 », avec 11 transactions XXL effectuées en 2019, tandis que les prestataires réalisent leur deuxième meilleur exercice de la décennie avec 1,4 million de m² placés. Concernant la répartition de cette demande placée, « rien de bien nouveau en 2019 par rapport à 2018, si ce n'est que les utilisateurs se positionnent moins sur des surfaces inférieures à 10 000 m² », observe Louis-Marie Masfayon.

S'agissant des transactions (au nombre de 49), 2019 enregistre un fort essor des clef-en-main (28, dont 52 % ont été loués ou acquis par des prestataires), les pôles secondaires et les Hauts-de-France concentrant 78 % de ces opérations. La répartition location/acquisition est « conforme à ce qui s’était fait par le passé » avec 75 % pour la location, tandis que les volumes pris en acquisition progressent (41% pour 35 transactions) « ce qui s’explique par les pôles pris en dehors de la dorsale ». L’année 2019 marque par ailleurs l’essor de la messagerie, avec 68 % des volumes placés en Île-de-France, principalement dans les secteurs Nord et Sud.

Les montants investis proches de 5 milliards d’euros

L'année 2019 totalise 4,8 milliards d’euros d'investissements pour l’immobilier logistique français, soit une hausse de 78 % en un an. « Représentant 13 % des montants engagés en immobilier d’entreprise, le segment logistique a ainsi fait preuve d’un véritable engouement de la part des investisseurs », indique Nicolas Chomette, directeur investissement d’Arthur Loyd Logistique. Et ce sont les Français qui, pour la première fois, avec 42 % des montants investis, représentent les principaux acteurs du marché. Si les portefeuilles dominent, avec 2,71 milliards d’euros, la progression des investissements est essentiellement due aux transactions unitaires qui atteignent 2,08 milliards d’euros. Pour ce qui est des VEFA en blanc, leur succès (289 millions d'euros d’engagements en 2019 pour neuf opérations totalisant 405 000 m²) témoigne de la confiance accordée par les investisseurs au marché. Le taux prime logistique s’est compressé de son côté, se positionnant désormais à 4 % et le taux prime logistique en blanc à moins de 6 %. « Le maintien d’un écart de 391 bps entre le taux de rendement prime logistique et l’OAT à 10 ans est le gage d’une attractivité persistante du marché de l’investissement en immobilier logistique. Dans un contexte européen marqué par de nombreuses incertitudes, la bonne santé du marché locatif français, le manque de produits à l’investissement et la politique monétaire de la BCE jouent encore en la faveur de ce segment d’actif. Il ne serait d’ailleurs pas surprenant d’acter une nouvelle compression du taux prime logistique en 2020, dans le sillage de ce qu’on observe sur les autres segments, et en particulier les bureaux », détaille Nicolas Chomette.

©

Arthur Loyd LogistiqueAnnée record pour les Hauts-de-France et les pôles hors dorsale

« On explose les chiffres ! ». Morgan Vatin, consultant associé chez Arthur Loyd Logistique revenait sur les détails de cette année record pour les Hauts-de-France. Des résultats notamment dus à trois transactions XXL et des transactions clés-en-main, en direct, pour le compte de chargeurs et de logisticiens, avec 72 % de transactions de classe A neuves. Cette demande placée reste majoritaire dans le bassin minier (257 000 m²) bénéficiant de nombreuses disponibilités, mais on observe également une nette progression du Valenciennois (4 transactions pour 153 000 m² contre 91 000 m² en 2019) tandis que les zones secondaires de la région comme la Picardie prennent de plus en plus d’ampleur : 204 000 m² en 2019 contre 11 000 m² en 2018. Au final, un cru riche de transactions XXL (East Logistique/JJA à Flixecourt pour 98 000 m², Suncity à Cambrai pour 73 000 m², La Foir’Fouille à Dourges pour 70 000 m²…). Si 2019 se présente comme une année faste en demande placée, c’est également le cas en offre disponible qui s’élève à 433 000 m² (2/3 en classe A) avec de nombreux développements en blanc. Une offre néanmoins inégalement répartie, se concentrant sur le bassin minier « en situation de sur-offre », tandis que la zone lilloise,« a du mal à répondre à des demandes de plus de 30 000 m² » et que les zones secondaires enregistrent un manque de surfaces, notamment en Picardie. Au final si les Hauts-de-France représentent le plus « important potentiel de développement » de la dorsale, Didier Terrier tempère de son côté : « Je ne suis pas très rassuré sur la capacité à remplir tout cela ».

De la même manière, la demande placée sur les pôles hors dorsale enregistre une progression sans précédent (+33% de volumes), avec 1 338 000 m² dont 71 % de classe A. « La région Centre-Val-de-Loire [389 000 m²] mène toujours la danse avec la zone de Mer et d’Orléans tandis que les Pays de la Loire ont aussi performé cette année [263 000 m²], grâce à la grande distribution (Lidl, Action) ». La région Grand Est enregistre de son côté 334 000 m², l’Occitanie 119 000 m², la Nouvelle Aquitaine 85 000 m², la Normandie 31 000 m², l’Auvergne 31 000 m², la vallée du Rhône 30 000 m², la Bourgogne Franche Comté 26 000 m² et la Bretagne 24 000 m². Avec 41 % de volumes placés, les pôles hors dorsale constituent le premier marché de France et comptent en 2019 63 transactions (dont 7 XXL et 26 clefs en main). Pour Didier Terrier, l’affirmation de ces secteurs « expliquée en partie par la mutation des bassins de consommation régionaux, rend encore plus complexe la problématique de la régulation foncière, alors que 72 % des surfaces acquises ou prises à bail dans ces pôles sont des surfaces neuves ».

©

Arthur Loyd LogistiqueNiveau bas pour les régions lyonnaises, marseillaise et l'Île-de-France

À l’opposé des Hauts-de-France, la région lyonnaise observe de son côté, avec 237 000 m², son niveau de demande placée le plus bas depuis neuf ans. « Il s’agit d’une année très moyenne, nettement en dessous des valeurs habituelles. Cela s’explique en partie par un taux de vacances très bas », indique Laurent Lamatière, consultant associé sur la région Grand Sud. Sur les neuf transactions effectuées (principalement sur des bâtiments de classe A), la région enregistre trois transactions de plus de 30 000 m², faisant de 2019, une « année compliquée », au contraire de l’année 2018 jugée « excellente ». On enregistre ainsi 0 m² de commercialisation sur la plaine de l’Ain, ce qui pourrait s’expliquer par la frilosité des élus à y voir s’installer encore de la logistique. Un marché jugé donc très faible sur la région mais « faute d’offres », selon Laurent Lamatière qui décrit une offre à moins de six mois « à un niveau historiquement bas », avec un seul bâtiment de plus de 20 000 m² disponible. Face à un manque important de disponibilités, l’essentiel se concentrant en Nord-Isère (62 000 m2), les solutions devraient se trouver autour d’opérations de requalifications : « On est obligés d’aller sur des zones qui n’accueillaient pas de la logistique avant », poursuit Laurent Lamatière qui souligne le côté néanmoins dynamique de la région avec des demandes et des appels d’offres toujours présents.

Avec 199 000 m², la région marseillaise de son côté enregistre quasiment le même volume que la région lyonnaise, uniquement sur des surfaces de classe A cette année, avec « un nombre de transactions assez significatives même si en baisse par rapport à 2018 ». 84 % d’entre-elles portent sur des surfaces neuves mais aucune XXL. La demande placée se concentre notamment sur la zone de Fos-Distriport (106 000 m²) en hausse comparée aux trois autres zones (Ecopôle Saint-Martin, Clésud, et les autres zones). Avec 44 000 m², l’offre à moins de six mois y est « quasi la même que l’année dernière, donc très basse », avec trois surfaces disponibles seulement, tandis que le potentiel de développement de la région reste toujours élevé avec deux opérations en blanc livrées en 2020.

Un recul de la demande placée également observée en Île-de-France avec -12 % en

2019 pour 711 000 m², avec 43 transactions effectuées contre 51 en 2018, en faisant « la troisième année la moins dynamique de la décennie », indique Erick Schiller, consultant région IDF chez Arthur Loyd Logistique. Si les surfaces de classe A neuves et les plateformes de messagerie tirent leur épingle du jeu avec une demande placée en hausse, elle est en revanche en baisse de 26 % sur les bâtiments existants de classe A et B. Comme en 2018, 2019 enregistre une seule transaction XXL (Stokomani). Dans la région, les volumes placés progressent uniquement dans le secteur Est de l’Île-de-France avec 131 000 m² (+90%) notamment grâce aux prestataires. L’offre disponible à moins de six mois se situe à 1 099 000 m² (concentrée dans les pôles Nord et Sud) « avec une répartition similaire à 2018 entre classe A et classe B », spécifie Philippe Frèrejean, consultant associé, expert supply chain. Concernant le potentiel de développement sur la région, il se situe à 2,2 millions de m², la zone du Nord/Sud Oise restant dominante sur la dorsale avec 1 468 000 m² à développer.